В чем разница между лизингом и покупкой автомобиля?

Содержание:

- Наиболее выгодный вариант для физических лиц

- Понятие лизинговой операции, предметы лизинга

- Аренда автомобиля

- Критерии выбора: на чём остановиться?

- Преимущества автопроката

- Этапы покупки машины в лизинг

- Когда не применяется ФСБУ «Аренда»

- Термины, применяемые в лизинге

- Как его получают

- Реклама проката автомобилей

- Выбор лучше лизинговой компании

- Кредит

Лизинг и покупка автомобиля — это два разных способа приобретения транспортного средства. При лизинге клиент, по сути, арендует автомобиль на определенный период времени, обычно на 2-3 года. В течение этого периода клиент вносит ежемесячные платежи и имеет доступ к автомобилю, но не является его владельцем. В конце срока аренды у клиента есть возможность вернуть автомобиль дилеру или приобрести его в собственность. При покупке автомобиля клиент получает полное право собственности на транспортное средство и вносит платежи либо наличными, либо через кредит. Клиент несет ответственность за все расходы по обслуживанию и ремонту, но имеет возможность продать автомобиль или обменять его на новый. Как лизинг, так и покупка автомобиля могут быть выгодными, в зависимости от потребностей и бюджета клиента. Приобретая Hyundai в лизинг, клиенты могут быть уверены, что они сядут за руль надежного и безопасного автомобиля, на который они могут положиться.

Наиболее выгодный вариант для физических лиц

На рынке кредитования имеется множество предложений банков, из которых можно выбрать вариант с наиболее выгодными параметрами. А заемщик автоматически становится владельцем ТС.

Важно, что иногда получить кредитные средства бывает сложно в связи с тем, что требования финансовой организации могут быть жесткими. Минусы договора лизинга для физических лиц:

Минусы договора лизинга для физических лиц:

- повышенный налог;

- заемщик может стать владельцем ТС только по истечении срока договора.

Для принятия верного решения, заемщик должен принять к сведению некоторые нюансы:

- знать личную кредитную историю;

- рассчитать проценты по регулярным взносам;

- определиться с видом приобретения (новый или подержанный автомобиль), а также со сроком его эксплуатации;

- оценить платежеспособность.

Кроме этого, следует принять во внимание такие показатели, как время получения автомобиля и дату возврата долга. При выборе договора необходимо руководствоваться и собственными целями, а также соотношением выгоды и предстоящих затрат

Так, для снижения налоговой нагрузки целесообразно выбрать лизинг, а если в приоритете невысокие регулярные платежи на длительный срок, то подойдет кредитный договор

При выборе договора необходимо руководствоваться и собственными целями, а также соотношением выгоды и предстоящих затрат. Так, для снижения налоговой нагрузки целесообразно выбрать лизинг, а если в приоритете невысокие регулярные платежи на длительный срок, то подойдет кредитный договор.

Понятие лизинговой операции, предметы лизинга

Поэтому для многих предприятий, специализирующихся на внешнеэкономической деятельности, путём выхода из подобных затруднений служит один из инструментов инвестирования (наряду с форфейтингом и факторингом) — международный лизинг.

Закон о лизинге определяет его как специфическую аренду движимого или недвижимого имущества.

Участники лизинговой операции:

- Лизингополучатель — предприятие, решившее инвестировать в основные фонды посредством Лизинга. Пользуется имуществом.

- Лизингодатель — Банк или специализированная компания, закупающая предметы, нужные Лизингополучателю: недвижимость/оборудование/технику/транспорт. Собственник имущества.

- Продавец — изготовитель или поставщик, реализующий имущество.

- Предмет Лизинга (имущество, передающееся в Лизинг).

Что касается объектов, которые можно купить в лизинг, то они могут быть самыми разными:

- Недвижимость (цех, офис, торговая площадь);

- Оборудование (производственное);

- Техника (сельскохозяйственная, погрузочная);

- Авто (грузовой и легковой автотранспорт).

Объединяющий признак предметов лизинга — они используются в хозяйственной деятельности Лизингополучателя (будь то непосредственно производственный процесс — или поездки директора на автомобиле представительского класса).

При рассмотрении схемы сделки хорошо заметны существенные отличия Лизинга от аренды:

- Лизингополучатель обращается к потенциальному Лизингодателю с предложением сотрудничества.

- Лизингополучатель и Лизингодатель совместно выбирают Продавца, согласовывают характеристики, стоимость и комплектацию приобретаемого имущества. Дополнительно оговариваются условия Лизинга.

- Лизингодатель покупает выбранное имущество (причём, право собственности сохранится за ним на протяжении всего срока Лизинга).

- Лизингодатель передаёт приобретённое оборудование во временное пользование Лизингополучателю (на заранее согласованных условиях) путём подписания Лизингового договора.

- Когда Договор лизинга оканчивается, имущество может переходить в собственность Лизингополучателя — или остаться на балансе Лизингодателя (с возможной дальнейшей продажей третьему лицу).

Договор и этапы процесса

Лизинговая сделка состоит из последовательных этапов, на каждом из которых есть требующие особого внимания нюансы

Заключение договора (контракта) международного лизинга. Вид лизинга. Учитывая многообразие форм операции, нужно быть уверенным, что действительно получаете наиболее выгодную Вам, а не навязанную Лизингодателем. Индексация выплат

Особенно важно во внешнеэкономической сделке. Колебания курсов валют могут очень ощутимо повысить стоимость услуги. Передача Объекта лизинга (машина, оборудование, недвижимость и пр.). Момент передачи Объекта лизинга в пользование Лизингополучателю. Тщательного изучения требуют все моменты, связанные с началом оплаты услуги: если случается задержка в получении Лизингополучателю арендуемого имущества — синхронно должны смещаться и сроки начала выплат. Должностное лицо, имеющее право подписывать Акт приёма-передачи

Копии документов, подтверждающих его полномочия, должны быть неотъемлемыми частями Договора Лизинга. Комплектация. Обычно оговаривается предварительно, до приобретения. Идентификационные признаки имущества. Должны быть чётко описаны во избежание получения совсем не того станка или автомобиля, что Вы планировали.

Любой предмет лизинга используется Лизингополучателем в хозяйственной деятельности.

Расчёт и формы платежей

- Амортизация профинансированного актива. Приобретая новое и современное имущество, по окончании срока действия договора Лизинга Лизингодатель остаётся с изношенным и устаревшим оборудованием.

- Затраты компании-Лизингодателя:

- Стоимость вложенного капитала. Например, разместив потраченные на покупку деньги на депозите, Лизингодатель несколько лет получал бы по нему пассивный доход.

- Операционные расходы. Зарплата персонала, аренда или содержание офиса и т.п.

- Чистая прибыль. Основная цель Лизингодателя.

Порядок оплаты тоже может быть разным:

- По фиксированной % ставке: на момент заключения Контракта устанавливается единая ставка, не зависящая от курсовых колебаний и единая на весь срок. Характерна для внутренних сделок, когда отсутствуют валютные риски.

- Плавающая % ставка: привязывается к валютным колебаниям (например, LIBOR разных сроков). Наиболее частый случай в таком финансовом инструменте, как факторинг.

Аренда автомобиля

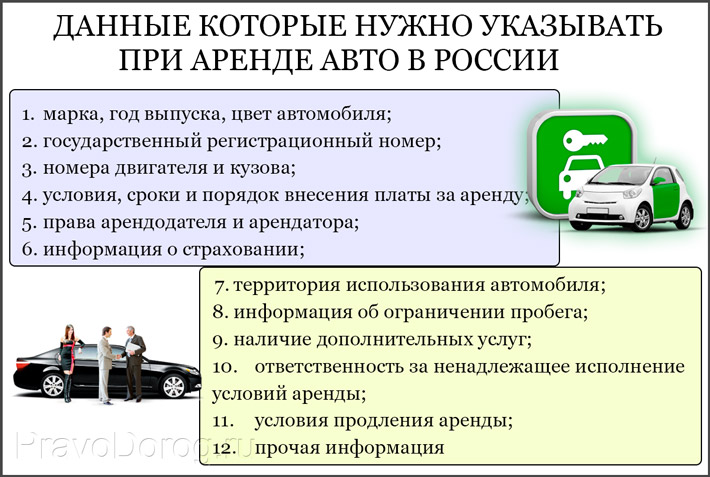

Аренда автомобиля – это правоотношения, возникающие между лицом, предоставляющим транспортное средство и тем, кто получает машину во временное пользование, согласно заключенному договору. Его условиями определяется:

- Предоставление услуг по управлению ТС и по его технической эксплуатации силами арендодателя (или отсутствие такого условия).

- Срок действия соглашения.

- Права и обязанности сторон.

- Порядок пользования имуществом.

- Другие положения, включаемые по взаимной договоренности сторон.

Актуальность услуги

Использование личного транспортного средства в настоящее время – это в большинстве случаев необходимость. Услуга по предоставлению и взятию машин в аренду сегодня достаточно актуальна:

- Арендатор освобождается от налогообложения по транспортному налогу, так как авто остается в собственности арендодателя.

- Взять в аренду авто с водителем выгодно – поскольку, если иное не указано в соглашении, полис ОСАГО и КАСКО будет приобретать тот, кто предоставляет ТС во временное пользование.

- Если транспортное средство необходимо на короткий срок, то покупать, а потом продавать его, теряя в стоимости, невыгодно – поэтому взять машину в аренду в этой ситуации – оптимальное решение.

Основные условия

Чтобы закрепить условия сделки, сторонам следует составить письменный документ – договор аренды (ст. 633, 643 ГК РФ). Осуществлять его госрегистрацию не нужно вне зависимости от того, на какой срок он был заключен.

Необходимо наличие в соглашении следующих существенных условий:

- ФИО собственника или управомоченного им лица (ст. 608 ГК РФ), ФИО арендатора, их адреса регистрации, паспортные данные (для физических лиц), полное наименование, организационно-правовая форма и место нахождения (для юрлиц).

- Срок аренды (ст. 610 ГК РФ).

- Перечень принадлежностей и документов, которые арендодатель передает вместе с ТС (ст. 611 ГК РФ).

- Условия, сроки, порядок оплаты арендных платежей (ст. 614 ГК РФ).

- Основания для досрочного расторжения контракта, не указанные в ст. 619 и 620 ГК РФ (включаются по желанию сторон).

- Указание на возможность выкупа транспортного средства в соответствии со ст. 624 ГК РФ.

- Подписи сторон, расшифровки, печати (для юрлиц, при наличии).

Необходимые документы

Перечень документации, требуемой для взятия или получения автомобиля в аренду, нигде в законодательных актах не указан. Наша редакция полагает, что список бумаг зависит от категории лица – граждане или организации.

Первым нужно предоставить контрагенту лишь:

- паспорт или другой документ, идентифицирующий личность;

- водительское удостоверение гражданина, который будет управлять ТС.

Для вторых перечень документов более обширный:

- Свидетельство о госрегистрации.

- Копия Устава.

- ИНН.

- Доверенность на представление интересов компании, выданная лицу, непосредственно подписывающему договор от имени фирмы, и его паспорт.

- ВУ гражданина, который будет управлять ТС.

Сторона, собирающаяся сдать авто в аренду или получить, может потребовать от своего контрагента предоставления и иных документов, необходимых для надлежащего оформления сделки.

Сроки аренды

В частных положениях, применяющихся при передаче и взятии машины в аренду дешево без залога в Москве и в иных субъектах РФ, представленных в Параграфе 3 Главы 34 ГК РФ, не содержится сведений о том, какой может быть срок аренды. Значит, согласно ст. 625 ГК РФ, действуют общие нормы, указанные в ст. 610 ГК РФ:

- Стороны могут указать в соглашении любой период, на который предоставляется ТС, но вправе и вообще ничего не писать про это.

- В случае, если срок не определен, считается, что контракт долгосрочный – то есть действует до тех пор, пока одна из сторон не изъявит желания его расторгнуть.

Критерии выбора: на чём остановиться?

На вопрос, что лучше лизинг или кредит нельзя ответить однозначно, поскольку каждая ситуация индивидуальна.

Что касается автомобильного кредитования, то ключевые особенности целевого кредита следующие:

- Автомобиль сразу же становится собственностью заёмщика;

- Все риски, связанные с поломками и угоном транспортного средства, несёт клиент;

- Обязанность страхования также лежит на клиенте;

- Банки получают проценты, которые уплачивает заёмщик, в качестве прибыли. Обычно первое время клиент выплачивает лишь проценты, а сумма основного долга почти не уменьшается.

Суть автолизинга, или финансовой аренды, практически та же, однако есть несколько существенных различий:

- Право на ТС не принадлежит лизингополучателю – хозяином имущества является лизингодатель;

- Обязанность страхования авто остаётся на фактическом владельце авто;

- Взяв в какое-либо имущество для бизнеса, заёмщик получает право на уменьшение налогооблагаемой базы. Кроме того, финансовая аренда для бизнеса подразумевает ускоренную амортизацию взятого объекта, а потому происходит весомая экономия средств – так что выгоднее такая схема именно юридическим лицам;

- Договор при оформлении автолизинга существенно отличается от кредитного, и хорош тем, что гораздо прозрачнее. Разумеется, свои подводные камни могут быть повсюду, но выявить их проще в первом случае.

Преимущества автопроката

Теперь можно перейти к рассмотрению плюсов проката авто. А их действительно много. Вот основные преимущества автопроката:

- Клиенту не нужно покупать авто либо выплачивать всю его стоимость для решения своих дел. Обычно в прокат берут машину на незначительный срок (чаще всего до одной недели). Человек решает на удобном автомобиле свои дела и возвращает машину обратно. В таком случае гораздо выгоднее воспользоваться услугами автопроката, чем покупать машину.

- Огромный выбор машин. Клиент может взять напрокат любое авто, о котором он только мечтал.

- Все машины в хорошем состоянии, за это отвечает компания-арендодатель. Поэтому поездки доставят только удовольствие. Клиенту не придется ремонтировать взятое в аренду авто. Достаточно просто заливать топливо.

- Достаточно простая и быстрая процедура оформления документов. Весь процесс может занять до получаса.

- Различная ценовая политика. Взять машину в прокат могут все люди с любым достатком. Только нужно понимать, что за представительские машины придется заплатить намного дороже, чем, например, при аренде ВАЗа. Но при этом компании предлагают разные авто, чтобы каждый человек мог подобрать машины в соответствии со своими финансовыми возможностями.

- Прокат авто поможет людям, которые хотят купить автомобиль, но не могут выбрать модель. Они смогут поездить на разных машинах и самостоятельно понять все их плюсы и минусы. Никакой тест-драйв не сможет сравниться с автопрокатом. В этом случае работника автосалона в авто не будет, поэтому человек сможет оценить возможности конкретного авто и понять, стоит ли приобретать аналогичную машину.

- Автопрокат сильно выручит в других городах (особенно при путешествии на курорте). К примеру, человек с семьей приехал в какой-то курортный город и хочет посмотреть на его достопримечательности. Поиск интересных мест может занять много времени и денег (если ездить на такси). Если взять напрокат машину, от этих проблем можно избавиться. Обычно все авто оборудованы навигационной системой, с помощью которой можно быстро отыскать нужный адрес.

- Свобода. При аренде авто клиент ничем не отягощен. Он может свободно распоряжаться личным временем. Он может ездить в разные места со своими близкими людьми. При этом посторонних людей в машине не будет.

- Автопрокат может подарить незабываемые эмоции, если взять шикарную машину, которую раньше видели только на фотографиях, и покататься на ней. За скромную плату можно получить удовольствие от вождения, эмоциональную разгрузку и множество положительных эмоций. В этом случае можно даже немного сэкономить, если разделить арендную плату на своих друзей и кататься на дорогом автомобиле с ними.

- Минимальные ограничения. Эта услуга доступна практически каждому. Достаточно иметь паспорт, водительское удостоверение и минимальный стаж.

Этапы покупки машины в лизинг

- Автолюбитель, который решил взять машину в лизинг и уже выбрал ее, должен обратиться в лизинговую организацию. Там для заключения данной услуги потребуется предоставление необходимых документов. Многие автосалоны поддерживают связь с лизинговыми компаниями, и поэтому автолизинг можно заключить прямо на месте.

- Далее лизингодатель просматривает все документы и выносит свое решение о возможности оформления услуги. Если сделка одобрена, то между сторонами заключается договор автолизинга, где прописываются все условия предоставления услуги, размер платежей и порядок их оплаты, срок перехода автомобиля в собственность пользователя. Сразу заключается и договор купли-продажи между лизинговой организацией и продавцом транспортного средства.

- Затем лизингодатель должен купить авто и зарегистрировать на себя. Для этого используются личные средства, а в некоторых случаях и деньги покупателя, которые внесены в качестве первого взноса. Далее машина по договору передается в аренду лизингополучателю.

- После чего покупатель может пользоваться транспортом, однако при этом он не является собственником и, соответственно, не может распоряжаться им. Покупатель обязан совершать платежи согласно заключенному договору, а лизинговая организация имеет право систематически проверять техническое состояние машины. Подобные проверки обычно проводятся не меньше одного раза в год.

- Если по окончанию срока договора вся сумма платежей оплачена, то автомобиль оформляется в собственность покупателя. Теперь он является владельцем транспортного средства и может полностью распоряжаться им.

Когда не применяется ФСБУ «Аренда»

Согласно указаниям пункта 4 ФСБУ «Аренда», ФСБУ «Аренда» не применяется организациями в следующих 2 случаях:

- Если имущество передается на праве оперативного управления.

- В том случае, если имущество передается учреждениями, созданными владельцами муниципального/государственного имущества и/или объектов нефинансовых активов при выполнении ими функций по содержанию имущества муниципалитета/государства и организационно-техническому обеспечению других органов власти (учреждений), созданных владельцем, для применения последними упомянутого имущества при выполнении возложенных на них функций, без возложения обязанности по содержанию данного имущества на пользователя.

В остальных случаях, если организация арендует автомобиль в производственных целях, необходимо руководствоваться порядком, изложенным в ФСБУ «Аренда».

Термины, применяемые в лизинге

Амортизация – это износ основных средств в денежном выражении в процессе их использования. Ускоренная амортизация — перенос стоимости основного средства на затраты за период меньше периода реального использования.

Аванс — первый лизинговый платеж, уплачиваемый лизингополучателем в момент заключения договора лизинга.

Возвратный лизинг — форма лизинга, предполагающая что лизингополучатель продает свое имущество лизингодателю, который передает его назад в аренду. Такая операция проводится с целью получения текущих финансовых средств или изменения структуры активов.

Вознаграждение (доход) лизингодателя — оплата за работы и услуги лизингодателя по договору лизинга.

Выкупная стоимость — стоимость выкупа объекта лизинга после выплаты периодических лизинговых платежей, согласуемая лизингодателем и лизингополучателем. Может быть нулевой.

График лизинговых платежей — согласованный лизингодателем и лизингополучателем порядок выплат за лизинг имущества. Содержит даты и суммы платежей по лизингу.

Договор лизинга — соглашение между лизингодателем и лизингополучателем об установлении прав и обязанностей по поводу приобретения лизингодателем в собственность указанного лизингополучателем объекта лизинга и предоставления лизингополучателю объекта лизинга за плату во временное пользование.

Контрактная стоимость предмета лизинга – стоимость передаваемого в лизинг предмета, согласованная лизингодателем и лизингополучателем в целях расчета лизинговых платежей.

Лизингодатель — компания, передающая по договору лизинга специально приобретенный для этого объект лизинга.

Лизингополучатель — компания или физлицо, получающее объект лизинга во временное пользование по договору лизинга.

Лизинг – вид инвестиционной деятельности, при котором приобретается имущество и передается на основании договора лизинга третьим лицам за определенную плату и на определенный срок.

Лизинговый брокер – это компания-посредник, которая за счет знания рынка лизинговых услуг, налаженных контактов с лизинговыми компаниями и поставщиками оптимизирует и ускоряет взаимодействие между участниками лизинговой сделки.

Мокрый лизинг — разновидность лизинга, при котором лизингодатель помимо технического обслуживания оборудования поставляет также сырье, оказывает услуги по подготовке специалистов для работы на соответствующем оборудовании.

Объект лизинга — любое движимое и недвижимое имущество, которое может быть передано в лизинг по законодательству. Объект лизинга является собственностью лизингодателя в течение договора лизинга.

Оперативный лизинг – форма лизинга лизинг, при которой лизинговые платежи в течение срока лизинга обеспечивают возмещение лизингодателю менее 75 процентов контрактной стоимости предмета лизинга; по истечении срока лизинга лизингополучатель возвращает лизингодателю предмет лизинга.

Остаточная стоимость — разница между контрактной стоимостью объекта лизинга и величиной амортизации, начисленной за срок договора лизинга.

Продавец (поставщик) – физическое или юридическое лицо, которое продает лизингодателю имущество, являющееся предметом лизинга.

Процент удорожания по лизингу – отношение суммы переплаты по договору лизинга к стоимости лизингового имущества.

Револьверный (возобновляемый) лизинг — форма лизинга, при которой по истечении срока действия договор продлевается на следующий период, при этом объекты лизинга заменяются на улучшенные.

Срок лизинга — исчисляется с момента фактической передачи лизингодателем лизингополучателю объекта лизинга. Порядок, условия и сроки внесения лизинговых платежей определяются договором лизинга.

Сублизинг — форма лизинга, при которой лизингополучатель с разрешения лизингодателя передает объект лизинга иным лизингополучателям в последующее пользование.

Финансовый лизинг – форма лизинга, при которой лизинговые платежи в течение срока лизинга обеспечивают возмещение лизингодателю не менее 75 процентов контрактной стоимости предмета лизинга независимо от того, будет ли сделка завершена выкупом предмета лизинга лизингополучателем или его возвратом лизингодателю.

Цена договора лизинга — совокупность всех лизинговых платежей и выкупной стоимости объекта лизинга.

Частичный лизинг — лизинг, при котором на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

Стоимость лизинга – общая сумма переплаты за весь срок действия договора лизинга.

Как его получают

Кредит на покупку автомобиля — ответственное и непростое событие. Прежде, чем отправляться в банк, следует не спеша продумать некоторые его моменты. Прежде всего, определиться с маркой и моделью вожделенного автомобиля, его комплектацией и годом производства. На сайтах продавцов таких машин несложно выяснить их стоимость. После этого трезво оценить, по силам ли будет такая сумма, учитывая, что придется нести дополнительные затраты на страхование, предпродажную подготовку, антикоррозийную обработку и пр.

Здесь важно учитывать сумму собранных средств на день приобретения машины, их ежемесячные поступления. Чтобы минимизировать риски возможных неплатежей стоит в наихудшем варианте спрогнозировать реальные личные доходы в течение предполагаемого срока кредита

После этого можно отправляться в банк, готовый предложить подходящую программу кредитования. При этом следует учитывать, что любые программы, предлагающие льготы типа отсутствия первого взноса, страхования КАСКО и пр. означает удорожание стоимости кредита.

Поэтому здесь все расчеты связанные с оплатой кредита, будут производиться, исходя из его полной стоимости. В этот совокупный показатель включаются все расходы, связанные с получением кредита, платежами банку по нему, оплатой услуг страхования и пр. Все это должно быть предусмотрено условиями кредитного договора. Не стоит удивляться, если в итоге полная сумма автокредита будет существенно выше предварительных расчетов.

При оформлении кредитного договора потребуются сложные пакеты документов, подтверждающих, насколько заемщик платежеспособен, и насколько надежно залоговое обеспечение.

Реклама проката автомобилей

В наше время прокат авто невозможно представить без наличия корпоративного сайта с возможностью оформления заказа онлайн. На нем размещаются фото всех имеющихся у компании машин с описанием их характеристик, публикуется перечень предоставляемых компанией услуг.

Кроме того, можно давать рекламу в СМИ, продвигать свои услуги в интернете, установить баннеры вблизи мест, которые посещают потенциальные клиенты, оставлять визитки в гостиницах или туристических агентствах. А самым обязательным пунктом является нанесение броских рекламных надписей на сами автомобили компании.

Выбор лучше лизинговой компании

Таким образом, мы делаем вывод, что выбор подходящей лизинговой компании является сложным и трудоемким процессом, особенно, если речь идет о сложной сделке. Со своей стороны, рекомендуем Вам обратиться сразу к нескольким компаниям, чтобы можно было выбрать более гибкие условия. Для этого Вы можете оформить заявку на нашем сайте-агрегаторе Leasingsales.ru. Установите фильтр на интересующие условия по предмету сделки, годовой ставке и иным параметрам, а компании в ответ направят Вам свои предложения. Мы являемся площадкой для встречи лизингодателей и лизингополучателей, что значительно сокращает сложности при подборе компании. А выбор всегда остается за Вами.

Автор статьи: Екатерина Баранова

Кредит

Кредит – это предоставление денежных средств во временное пользование под проценты. Кредит может предоставляться под различные цели:

- покупка или создание активов,

- пополнение оборотных средств,

- погашение других кредитов.

Обычно, для получения кредита необходим залог. В некоторых случаях залог не требуют, для этого нужно иметь солидную собственность на балансе компании и хорошую выручку относительно суммы необходимого кредита.

Какие документы нужны для кредита

Для получения кредита необходимо предоставить довольно внушительный комплект документов: от финансовой отчетности и уставных документов до документов на право собственности на имеющееся имущество.

После приобретения имущества в кредит, оно становится вашей собственностью и учитывается в бухгалтерском учете, как и все остальное собственное имущество. В любой момент Вы имеете право продать это имущество.

Расчет НДС при кредите

При приобретении основного средства у Вас возникнет НДС к зачету на всю стоимость. Это значит, что весь НДС с приобретенного имущества нужно учесть в отчетном периоде, в котором оно было приобретено, что не всегда удобно по понятным причинам.

Проценты за кредит и амортизация снижают налоговую базу. Если у вас срок кредита равен сроку амортизации имущества, можно считать, что весь платеж снижает налогооблагаемую прибыль. Обычно, все-таки срок кредита существенно меньше амортизационного срока.

В заключение следует отметить, что лизинг и покупка автомобиля имеют свои преимущества и недостатки. В конечном счете, только вам решать, какой вариант лучше всего подходит для вашего образа жизни и бюджета. Если вы ищете временный автомобиль, лизинг может быть правильным выбором. Однако если вы ищете автомобиль, который вы сможете оставить себе надолго, лучшим вариантом может стать покупка. Внимательно рассмотрите все варианты и обязательно проведите исследование, прежде чем принять решение.